- Разрыв между показателями в Японии и других странах сокращается

- Японские инвесторы отдают предпочтение внутренним облигациям, а не внешнему долгу

- Японские инвесторы начинают терять многолетнюю страсть к зарубежным активам.

При $4,4 трлн инвестиций за рубежом, что превышает экономику Индии, скорость и размер любого отката могут нарушить работу мировых рынков. Даже несмотря на то, что разрыв в ставках между Японией и другими странами сократился, приток средств был скорее ручейком, чем потоком, которого опасались некоторые инвесторы.

«Это будет одна из мегатенденций, и это суперцикл на ближайшие пять-десять лет», — сказал Ариф Хусейн , глава отдела по фиксированному доходу в T. Rowe Price, имеющий опыт инвестирования почти три десятилетия. «Будет устойчивый, постепенный, но массовый приток капитала обратно в Японию из-за рубежа».

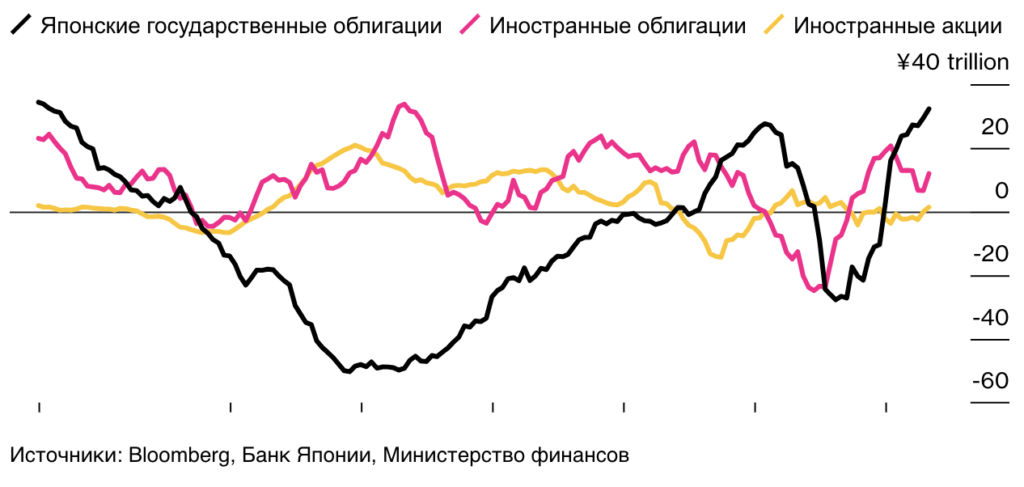

За первые восемь месяцев года японские инвесторы скупили чистые государственные облигации страны на сумму 28 триллионов иен (192 миллиарда долларов США), что является крупнейшей суммой за этот период времени по крайней мере за 14 лет. Они также сократили покупки иностранных облигаций почти вдвое до всего лишь 7,7 триллиона иен, а их покупки зарубежных акций составили менее 1 триллиона иен.

Японские фонды предпочитают местные долги зарубежным активам

Текущая 12-месячная сумма чистых покупок

Зарубежные инвестиции японцев сравнивают с гигантской сделкой «керри-трейд», в рамках которой инвесторы получают выгоду от сверхнизких процентных ставок, доступных на родине, для финансирования покупок за рубежом.

Масштаб потоков будет зависеть от темпов и траектории ставок в Японии. Хотя глава Банка Японии Кадзуо Уэда указал, что политики будут более сдержанными в планах повышения, стратеги почти единогласно прогнозируют более сильную японскую валюту в следующем году, считая, что политика неизбежно нормализуется.

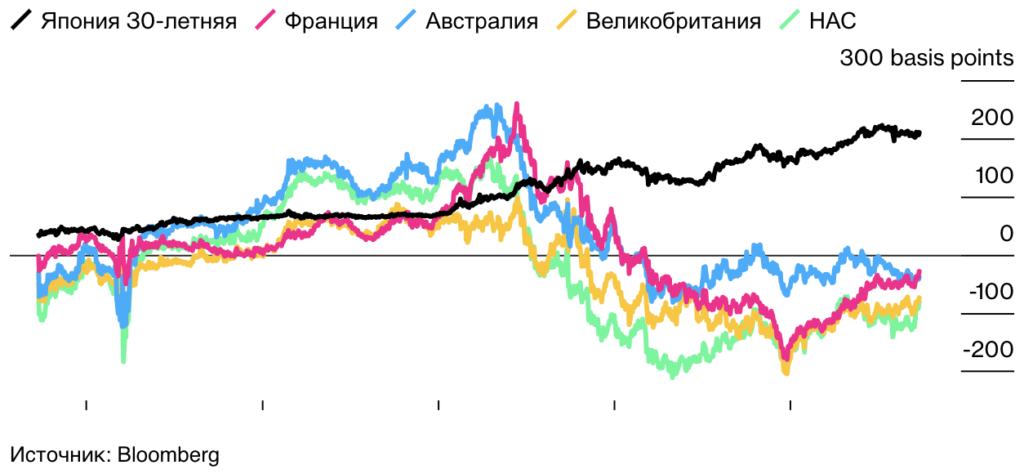

Доходность 30-летних японских государственных облигаций выросла примерно на 40 базисных пунктов до более чем 2%, поскольку Банк Японии повысил ставки в этом году. Это приближает момент, когда некоторые из крупнейших страховщиков страны намерены увеличить свои вложения в местные облигации.

T&D Asset Management Co. заявила, что доходность 30-летних JGB выше 2,5% может быть уровнем, при котором деньги потекут обратно домой. Dai-ichi Life Insurance Co. заявила в апреле, что доходность выше 2% по этим облигациям будет относительно привлекательной.

Japan Post Insurance Co. по-прежнему инвестирует в офшоры, но «стало проще инвестировать в активы, деноминированные в иенах», — сказал Масахиде Комацу , старший генеральный менеджер в глобальном отделе кредитных инвестиций компании. «Мы хотим диверсифицировать наши инвестиции».

Японские облигации предлагают более высокую доходность, чем хеджированный внешний долг

Доходность 30-летних облигаций Японии и доходность 10-летних облигаций с хеджированием валют за рубежом

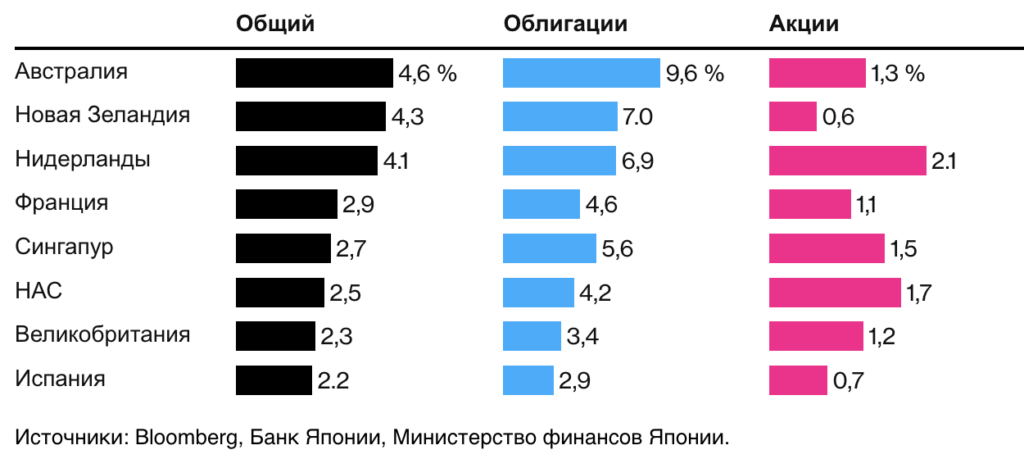

Ставки огромны: инвесторы Японии являются крупнейшими иностранными держателями облигаций правительства США и владеют почти 10% долга Австралии. Они также контролируют акции на сотни миллиардов долларов от Сингапура до Нидерландов и США, владея где-то от 1% до 2% рынков. Их влияние распространяется на высокорисковые инвестиции, такие как криптовалюты и рискованные долги, которые рухнули в Европе.

За годы низких процентных ставок на родине они накопили активы и скупили все: от бразильских облигаций с доходностью более 10% до акций Alphabet Inc. и пакетов рискованных кредитов в США.

Одним из ярких примеров стремления выйти за рубеж является Norinchukin, крупнейший сельскохозяйственный банк Японии, который инвестировал значительную часть своего портфеля ценных бумаг в размере 60 триллионов иен в государственные облигации США и Европы. Сейчас он находится в процессе избавления от около 10 триллионов иен иностранных активов после того, как неожиданный скачок ставок увеличил его расходы на финансирование и навлек на банк убытки. San-in Godo Bank Ltd., региональный банк, базирующийся в западной Японии, также планирует нарастить свои активы в JGB, одновременно распродавая казначейские облигации.

Кошмарным сценарием для рынков была бы еще более экстремальная версия хаоса 5 августа, когда опасения по поводу более высоких японских ставок и замедления экономики США привели к быстрому сворачиванию ставок на керри-трейд со стороны глобальных хедж-фондов и других зарубежных спекулянтов. Nikkei 225 потерпел самое крупное падение с 1987 года, индикатор волатильности акций Уолл-стрит резко вырос, а иена выросла. Даже золото, убежище во время стресса, упало.

Японские инвесторы, включая некоторые из крупнейших в мире пенсионных фондов и страховщиков, в основном бездействовали, что подчеркивает потенциал дальнейших тектонических сдвигов.

Потрясения также побудили Банк Японии заявить, что он учтет рыночные условия, прежде чем снова повышать ставки, и воздержится от этого, если рынки будут нестабильны. Кроме того, Федеральный резерв снизил ставки на полпроцента в сентябре, пытаясь сохранить силу экономики США.

«Август дал нам возможность заглянуть в тенденцию репатриации», — сказал Чару Чанана , стратег по глобальным рынкам в Saxo Markets. «Обязательство ФРС добиться мягкой посадки снизило вероятность рецессии. Это означает, что будущая репатриация может быть не такой резкой».

Японские фонды имеют большое присутствие на основных мировых рынках

Японские активы относительно рыночной капитализации

В то время как политика нормализуется, ставки Японии остаются на сотни базисных пунктов ниже, чем у аналогов в США и Европе, а это означает, что офшорные активы по-прежнему привлекательны для инвесторов, жаждущих доходности и готовых терпеть валютный риск. Японский государственный пенсионный инвестиционный фонд, один из крупнейших в мире пенсионных фондов, нацеливает около половины своих активов на иностранные облигации и акции. Эти позиции помогли ему компенсировать потери по внутреннему долгу в течение последнего отчетного периода.

Японские инвесторы «понимают, что рынки США по-прежнему невероятно ликвидны, очень велики, предлагают наибольшую диверсификацию», — сказал Андерс Перссон , глобальный руководитель отдела по работе с фиксированным доходом в Nuveen LLC. «Они ищут немного более доходные возможности».

После рыночного хаоса в августе JPMorgan Chase & Co. подсчитал, что около трех четвертей операций керри-трейд были свернуты. Этот анализ рассматривал глобальные торги, финансируемые за счет заимствований в валютах с низкими ставками. При базовой ставке Банка Японии в 0,25% иена по-прежнему соответствует этому критерию. По мере того, как это меняется, стимулы для японцев вернуть свои деньги домой будут расти.

«Инвесторы по всему миру недооценивают риск крупных потоков репатриации в долгосрочной перспективе», — сказал Сёки Омори, главный стратег отдела Mizuho Securities Co. в Токио. «Японцы сами являются крупными керри-трейдерами. Тенденция уже набирает силу — следите за этим пространством».

Источник: Блумберг

Мнение редакции:

Другая Маленькая но очень гордая страна (не Израиль) разбогатела в 80-90ых годах на буме электроники и другой промышленности. Куда она откладывала эти деньги? Точно также как и скандинавская страна Фьордов — в свой пенсионный фонд GPIF — который даже больше Норвежского.

Доходности японского рынка сильно проигрывали мировым, даже появилось устойчивое выражение “потерянное десятилетие” связанное с застоем в экономике. И вот, спустя 35 лет японский индекс Nikkei 225 обновил свой исторический максимум в феврале этого года.

И что происходит сейчас? Процентные ставки в Японии растут, жители страны восходящего Солнца потихоньку начинают возвращать свои инвестиции в родную гавань. Блумберг оценивает потенциальный отток в $4 трлн. Может ли это затронуть мировые рынки? Конечно да.